在數十年來最嚴厲的一輪加息之後,又有數百萬固定利率協議到期,借款人被迫重新談判房屋貸款,因此房主的抵押貸款成本將增加190億英鎊。

美國投資銀行高盛(Goldman Sachs)的經濟學家表示,儘管最近幾天貸款機構之間的價格戰不斷升級,削減了重新抵押貸款的成本,但許多英國家庭的還款額仍將比他們放棄的 交易大幅增加。

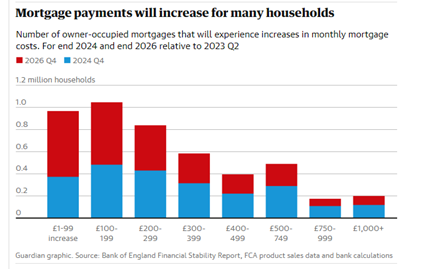

根據決議基金會智庫(Resolution Foundation thinktank) 的數據,預計到2024 年,將有多達150萬個家庭的房貸優惠期將結束,典型家庭的年住房成本將增加約1800 英鎊,這被里希·蘇納克(Rishi, Sunak)的批評者稱為保守黨房貸的定時炸彈。

隨著固定利率協議的到期,以及家庭經濟遭受戰後最大的打擊,通貨膨脹和稅收增加對消費能力造成了影響,借款人正在採取一系列措施來應對成本的增加,包括出租房屋、提前支取 退休金,甚至延後生育。

由於政府在下半年大選前面臨壓力,自由民主黨警告說,2024年將是“中間層受擠壓的一年”。

該黨的財政發言人莎拉·奧尼(Sarah Olney)在發表研究報告時說,典型的家庭將因抵押貸款、稅收和能源賬單的增加而面臨超過4700英鎊的損失:“人們對支付賬單憂心忡忡不得不大幅削減開支以維持生計。”

週六,部長們將試圖聲稱政府正在匆忙削減100億英鎊的國民保險來減輕家庭負擔。然而,這項削減對於抵銷所得稅起徵點六年來更大幅度的凍結幾乎無濟於事,稅收佔經濟的比重將達到第二次世界大戰以來的最高水準。

隨著人們普遍預期英格蘭銀行將在年底前把利率從目前的5.25%下調至4%以下,壓力應該會在春季開始緩解。

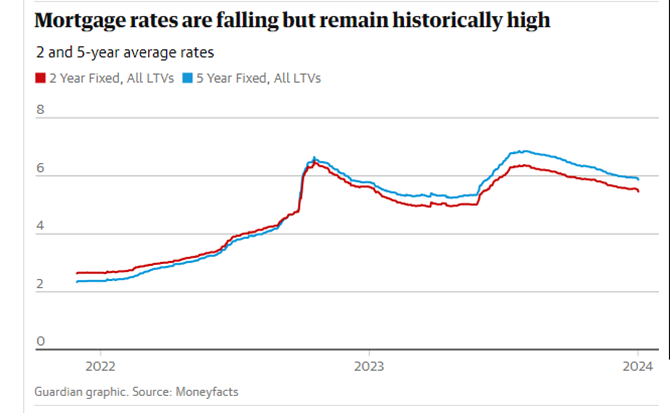

對一輪降息的預期引發了貸款機構之間的競價戰,以改善他們的抵押貸款優惠。匯豐銀行(HSBC)、哈利法克斯銀行(Halifax)和TSB銀行已經更新了它們的固定利率優惠,兩年期固定房屋貸款的平均利率本週已降至近七個月來的最低水平。

金融資訊服務機構Moneyfacts 週四稱,兩年期固定貸款的平均利率在一天之內從 5.92% 降至 5.87%。

然而,借貸成本仍然是兩年前的兩倍多,這給在生活成本危機中掙扎於能源帳單和稅費上漲的家庭增加了壓力。

投資平台Bestinvest的個人理財分析師Alice Haine 表示:“房貸市場可能會隨著降息消息的出現而升溫,但這並不能完全緩解約160萬現有借款人的痛苦,他們的廉價固定利率交易將於 今年到期。”

“當他們轉而購買新產品時,仍將面臨利息支出的大幅跳水,唯一值得安慰的是,情況可能會更糟。”

自2021年12月借貸成本從0.1%的歷史低點開始上升以來,約55%的英國抵押貸款已轉為更高的利率,預計到2026年還將有500萬抵押貸款被重新定價。

決議基金會執行長托斯頓貝爾(Torsten Bell) 表示:「當你讀到『房主將受益於抵押貸款利率下降』的新聞報導時,請記住這一點—他們的意思是,人們抵押貸款帳單的增加不會增加。」會像其他情況一樣痛苦。

“我會溫和地建議,當他們的抵押貸款賬單每月增加數百英鎊時,他們不會覺得自己在‘受益’。”

高盛預計,對家庭的影響將在夏季達到頂峰,預計央行最早將從5月開始下調基本利率。它表示,堅持較高水準可能會在明年年底前使抵押貸款還款額增加 300 億英鎊,但如果央行按照預期行事,則更有可能增加190億英鎊。

就在上個月,央行最高層決策者也對金融市場的預期進行了反擊。央行總裁安德魯貝利(Andrew Bailey)在12月擱置借貸成本後表示,現在開始猜測降息「確實為時過早」。

隨著保守黨在大選前的民調中力爭推翻工黨的領先優勢,政府可能會抓住價格戰降低再抵押成本的前景。

央行週四公佈的數據顯示,11月新房貸款審批數量連續第二個月上升,從10 月的47,900筆增至50,100筆,凸顯了抵押貸款市場的緩解壓力。

財政部發言人表示,通膨率減半後,英國經濟正在「扭轉局面」。“我們還在 2022年至2025年間為價值3,700英鎊的家庭提供支持,我們的抵押貸款章程可以讓人們更輕鬆地管理每月還款,並提供額外的保護,防止財產被收回。”

原文網址:https://www.theguardian.com/money/2024/jan/04/homeowners-face-19bn-rise-in-mortgage-costs-as-fixed-rate-deals-expire (轉載自 Richard Partington/衛報)