黃名義、許育純、蔡嘉哲/房地合一稅制1.0和2.0實施後的成效檢視:從總體和個體資料分析

摘要

房地合一稅屬於資本利得稅的一種,在房價高漲的年代,政府試圖透過房地合一稅制的改革來抑制房市 的短期投機炒作,平衡房價,藉以實現居住正義,然而稅制的前後調整,不僅將閉鎖期拉長,更提高了 稅率,而此一措施能否發揮功效?抑制房價狂飆;或是讓投資者將稅負成本轉嫁給購屋者,造成房價更 不合理的上漲,值得討論。本文以財政部房地合一課徵所得稅應納稅額、課稅件數,以及內政部不動產 資訊平台住宅價格指數,進行時間序列分析;其次以近年房價飆漲最多的台南市進行迴歸模型分析;研 究發現,稅制改革後,應納稅額與課稅件數無法抑制房價上漲的趨勢,且因為整體稅收明顯增加,顯示 稅負多數轉嫁給購屋者;在迴歸分析發現,房地合一稅對台南市高成交量的永康區,稅負轉嫁明顯,高 過高房價的東區,稅制改革後,高稅率造成持有期間縮短,投資者會加速獲利了結,並造成頻繁交易, 推升房價,房地合一稅對抑制投機炒作與減緩房價波動並無實質效益。

壹、前言

房價在所有的工業化國家中都是大幅度的波動(Fuest and Nielsen, 2004), 房 價 上 漲為投資者帶來了龐大的資本收益,但也為潛 在的購屋者帶來了購屋障礙,因此特別是多數 的亞洲國家對於控制房價上漲和遏止投機炒 作抱持濃厚的興趣,並聲稱課徵資本利得稅可 以消弭房市的價格波動(Hendershott et al., 2021); Tiebout (1956)最早提出每個家 庭會根據最適的財政方案來選擇居住地點,而 此一財政方案中的成本,便是財產稅,而財產 稅率的高低,也一直影響著房價的水準;當政府為了壓低房價高漲產生的民怨危機時,提高 稅收便成為常用的重要政策手段(Zhakupov et al., 2023);只是這個政策手段的效果和對 房價的影響評價不一(Miller et al., 2020); Hendershott et al. (2021)以市價而非估價 來測試韓國首爾地區的資本利得稅繳納情形, 由於市價高於估價,使得後者支付的有效稅率 較低,造成房價下跌了10% ; Chao and Yu (2015)指出為了抑制短期投機炒作產生的住 宅泡沫現象,認為提高交易稅能減少投機,並 解決房地產市場的阻礙; Fu et al. (2013)指 出新加坡政府提高房地產銷售交易稅後,造成 交易量下降和喪失價格訊息,最終使得房價的波動性更大;綜上所述,資本利得稅的提高, 會造成交易量萎縮,以及房價更趨於波動上漲。

我國同樣面臨房價持續攀升的問題,為了 落實居住正義(註1),政府不遺餘力的制定各項稅改 政策,舉凡土地增值稅、特種勞務貨物稅(奢 侈稅)、房地合一稅,目的都是為了有效抑制 房價的不合理上漲、遏止投資客短期買賣不動 產;簡敏雰(2021)研究發現房地合一稅制 1.0 的實施,對桃園巿的不動產交易短期或長期皆 有抑制效果,惟長期抑制效果有減弱之情形, 顯示抑制交易量短多長空;謝璦竹(2021)研 究發現房地合一稅實施下,政府出手打擊炒作 房地產,房巿漲勢難以停歇,加上需求與營建 成本雙漲,房價仍然不斷攀升;由此可知,房 地合一稅是否有效,尚難有定論。2021 年 7 月 1 日房地合一稅制 2.0 上路,閉鎖期延長,投資者 對閉鎖期如何反應?當交易成本持續墊高,稅 負成本的轉嫁是否會更加嚴重,最終形成量價 齊揚的現象?政府的政策是否會失靈?不但沒 有打擊到投資客,反而促使房價更高漲,並傷 害購屋者?引發本文之研究。

過去的研究有總體面和個體面的討論,由 於資料屬性不同,結果莫衷一是以本文試圖分 別從縱貫面和橫斷面進行資料分析,從應納稅 額和課稅件數(註2)探討房地合一稅制變革前後對房 價的影響;其次,從橫斷面蒐集個案重複交易 資料,用以分析房地合一稅在都會區中不同市場情境下,對不動產價格變化之影響,以及政 策是否奏效。本文以下概分為五節,第二節為 相關文獻回顧與研究假說,第三節為為研究方 法,第四節為實證分析,最後一節為結論與建議。

貳、相關文獻回顧與研究假說

一、相關文獻回顧

房地產市場廣泛的影響民間消費、投資、 經濟發展和成長(Davis and Heathcote, 2005; Hirayama, 2003; Wasco, 2002);房價的變化 則是評估一個地區經濟狀況的關鍵指標(Adler and Ansell, 2020; Larsen et al., 2019);隨著經 濟成長,消費支出增加,當房價能帶來更多的 就業、更好的商業環境和產生更多的稅收時, 房價會讓投資者以外的人都獲利(Larsen et al., 2019);惟令人擔憂的是房地產的投資愈多, 恐導致房價上漲;例如,2008年世界金融危機 與美國房市的投資活動增加,房價的上漲都有 關(Haughwout et al., 2011; Albanesi et al., 2022; Gao et al., 2020; Bayer et al., 2021);由 於房價在所有工業化國家中的波動都很大,房 價上漲也為投資者帶來了巨大的資本收益,但 卻也讓潛在的購屋者難以進入市場;因此許多 國家紛紛對房地產的資本收益進行課稅,有人 甚至聲稱資本利得稅可以減少房地產市場中的 價格波動(Fuest et al., 2004);相關文獻也指出稅收與房價之間具有直接的關係(Best and Kleven, 2017; Bai et al., 2014; Du and Zhang,2015);Hendershott et al.(2021)更進一步 指出在亞洲地區,人們對於控制失控的房價上 漲和遏止房地產市場不健康的投機政策抱持濃 厚的興趣。

Poterba(1984)首先將房價視為資產價 格,Goulder(1989)進一步使用一般均衡模 型研究了1986年美國的稅收改革,研究發現 短期內降低企業稅率和取消投資稅收抵免,會 對住宅投資產生積極的影響,有利的企業所 得稅政策會在短期內促使房價下跌;Poterba (1992)同樣探討1986年美國的稅收改革對 住宅市場的影響,發現稅收改革降低了投資 租賃住宅與多戶住宅的開發建設,惟長遠卻 導致了更高的租金水準;Hoyt and Rosenthal (1992)也探討1986年美國稅收改革法案中, 資本利得稅率的變化對房價的影響,研究發現 當資本利得稅降低,將會減少住宅需求,造 成房價下跌;Burman et al.(1994)研究發現 1986年美國稅收改革法案提高長期資本利得的 最高稅率和降低常規所得稅稅率,結果造成資 本利得增加一倍;Lundborg and Skedinger (1998)研究交易稅對房價的影響,研究發現 對賣方課稅將會提高房價,對買方課稅則會降 低房價,這是因為稅收與閉鎖效果之間的交互 作用;Capozza et al.(1998)評估所得稅和財 產稅對房價的影響,研究發現稅收的變化會導 致房價下跌,如果地方政府試圖提高財產稅率 來彌補房價下跌造成的稅收損失,將會促使房 價再進一步下跌;Fuest et al.(2004)探討資 本利得稅對價格和分配的影響,研究發現資本 利得稅對於分配根本不會產生影響,並且只會 導致房價波動幅度加大;而此一觀點與過去普遍認為資本利得稅可以減緩房價波動,並將富 裕家庭的財富移轉至貧困家庭的觀點相左(註3); Andrews (2010)指出歐洲國家主要透過減稅 來增加住宅市場的投資,但也導致房價下跌; Shan(2011)指出美國1997年~1998年將資本 利得稅率從28%下降為20%(持有時間從超過 1.5年,縮短為1年),法案並排除500,000美元 利得以下者免稅,結果利得超過500,000美元以 上的房屋交易量大增,但利得小於500,000美元 以下的房屋交易量卻沒有增加。

隨後學者陸續提出國家之間和各國內部 的實證研究,研究發現交易稅或資本利得稅 會與房價呈現同向變動關係(Dell'Ariccia et al., 2011; Aregger et al., 2013);Aregger et al.(2013)更指出資本利得稅是短期收益的懲 罰稅,會造成房價上漲;Fu et al.(2013)發 現新加坡政府提高房地產銷售的交易稅,會造 成交易活動的大幅下降,投機者會受到威懾, 但在政策干預之後,由於交易量下降和喪失價 格訊息,最終會誘使房價的波動性更大;Bai et al.(2014)探討中國兩個省份的財產稅政策 對房價的影響,得到了不同的結果,稅收政策 降低了其中一省的房價,但卻提高了另一省的 房價;Du and Zhang(2015)的研究則得出 了相反的結論,發現稅收政策降低了房價年增 率;Chao and Yu(2015)指出為了抑制外國 投資者短期炒作房地產造成的住宅泡沫現象, 政府應對外地人和外國投資者徵稅,然後利用 稅收收入來補貼國內中低收入的購屋者;當然 此一政策的前提是預設交易稅能減少投機,並 解決房地產市場的阻礙(Tobin, 1978; Stiglitz, 1989; Summers and Summers, 1989; Dávila, 2015)。

張美玲(2016)研究發現房地合一稅制1.0施行後,台中巿的房價並無明顯下降,但仍 是出現價量齊縮的現象,僅部份地區交易件數 下降5%;王愉惠(2017)研究發現房地合一 稅制1.0施行後,主要影響北部地區的房地產巿 場,對中部地區的影響較小,除宜蘭縣以外, 各地的交易量皆有明顯下滑三至五成;陳胤宏 (2019)研究發現房地合一稅制1.0施行後,造 成交易量增加與房價下跌,達到成功抑制房價 飆漲之目的;DeFusco et al.(2017)指出房地 產市場的短期投資者會透過頻繁的交易來擴大 交易量,並透過緩慢的調整和積極的回饋來破 壞價格的穩定性;Thai and Quach(2017)發 現越南的房價飆升主要是受到投機性的需求影 響,為了遏止亂象,政府修正個人所得稅法, 研究發現稅收政策的改變影響長達13個月, 並使房價平均下跌6~11%;Best and Kleven (2018)研究英國市場,發現房價對交易稅的 變化反應非常迅速,2008年~2009年短暫實施 的稅收假期(tax holiday)減少稅收,導致住 宅的交易量上升;Gao et al.(2020)探討美國 各州橫斷面的資本利得稅資料變化,發現資本 利得稅率較低的州,投資者購屋的頻率較高, 並導致房價上升,加劇隨後的經濟衰退;Miller et al.(2020)研究發現由於財產稅的有效稅率 過高,造成一些地方政府實際上徵收到的稅收 減少;Hendershott et al. (2021)測試韓國首 爾25個地區的資本利得稅,其中14個地區以購 屋後的市場價值增加情形繳納資本利得稅,11個地區以估價的增加情形繳納資本利得稅,由 於市場價值高過估價價值,使得後者支付較低 的有效稅率,故自2007年起,首爾全面改以市 場價值計算收益來課稅,而此一政策宣告,造成房價下跌了10%;其次,該研究另指出如果 稅收負擔(至少部分)是落在賣方時,出售產 品就會面臨壓力,市場價格就會受到負面影響 (交易稅可以有效抑制價格泡沫),亦即宣布 提高住宅資本利得稅會導致交易量增加和房價下跌。

Han and Shin(2021)指出房價上漲會 增加選民對現任政府的支持度,因為這種上漲 會增加個人財富,提高選民的滿意度;黃小娟 (2021)透過文獻分析法與深度訪談法歸納認 為我國房地合一稅制2.0實行前,恐如2016年 房地合一稅制1.0施行前一年,投資客湧現逃 命潮,房價微幅下跌,交易件數上漲,政策實 行後,不動產交易巿場迅速冷卻,房價也不會 下跌;謝璦竹(2021)研究發現房地合一稅制 度2.0實施下,政府出手打擊投機炒作,房巿 漲勢仍難歇,需求與營建成本雙漲,房價仍會 不斷攀升;吳柔霏(2021)指出政府實施奢 侈稅與延伸的房地合一稅,會增加賣方出售成 本,並且由賣方轉嫁給買方,以致此政策措施 反而使得課稅後的房價上漲而不是下跌;Elster et al.(2022)探討以色列住宅投資者發現, 獲得臨時資本利得稅豁免的投資者(稅率下降 25%),其住宅銷量增加了50%,主要為租賃住宅,購買者以單身居多;其次,當住宅投資 者擁有的銷售物件短缺上升1%,會導致房價下 跌14%,新租約的租金上升4%,對老舊和小面 積住宅影響較大;此項稅收豁免政策最終讓投 資者的住宅銷售量增加、房價下跌。

綜上文獻所述,住宅投資愈多將造成房價 愈上漲,而這個過程中有許多的投機性需求, 最終會影響房市的正常交易,並造成金融經濟 危機,影響政府的支持,故多數國家會透過資 本利得稅來導正住宅市場的失控,並且認為資 本利得稅與房價有直接的正向關係;當調升資 本利得稅,並對賣方課稅時,預期會造成房 價上漲、交易量下滑與房價波動加劇;反之, 調降資本利得稅,並對買方課稅時,預期會造 成房價下跌、交易量上升與房價波動減緩;其 次,若干研究以市價課稅,發現會造成房價下 跌,加稅會提高投資者的資本利得,減稅會影 響投資開發,造成租金上漲等種種現象。

註3:原因在於景氣繁榮時購屋的家庭會從繁榮中受益,就整體收入而言,他們以高價購屋,當他們隨後出售房屋時,可能會遭受資本損失;相比之 下,在經濟蕭條時購屋的家庭,其整體收入較低,但隨後可能在房地產投資上獲得資本利得;因此引入資本利得稅會減少高收入者的損失,同 時減少低收入者的資本利得;故高(低)收入者能支付更多(更少),使得景氣繁榮時期的價格會進一步上升,而衰退時期的價格則下跌得更 深。

二、研究假說

我國為了有效抑制房價不合理的上漲、遏 止投資客短期買賣炒作不動產,2016年1月1 日開始實行房地合一稅制1.0 ;到了2021年7 月1日又實行房地合一稅制2.0,原1.0稅制退 場;房地合一稅制以實際出售土地及房屋價格 合併計算,並改以實價課稅,稅基扣除土地漲 價總數額,避免重複課稅,建物部分則以實價 課稅,藉以達到賦稅公平,減少投機炒作之效 果;在稅制設計上,依持有期間長短,給予不 同的稅率,持有期間愈短,稅率愈高;而稅制 1.0與2.0之差異又在於延長閉鎖期間,並將稅 率提高(註4) ;其次,稅收的多寡取決於課稅稅基、 稅率和交易量,課稅稅基為售價與取得成本之 間的價差,當房價漲幅越大,獲利越多,持有時間愈短,則課稅稅基越高;反之,持有時間 愈長,獲利越小,甚或沒有收入,則稅基可能 會消失。

再者,依持有期間長短課徵不同稅率,會 影響應納稅額和課稅件數,並進一步影響房價 水準,由於短期課以高稅率,會讓住宅原持有 人遞延出售或不願意出售,導致交易量萎縮, 並對房價產生抑制效果,減緩房價波動;亦或 是拉長閉鎖期只會衝擊少部份投資者的投資意 願,難以改變多數投資者的出售意願,或是產 生稅負成本轉嫁效果,反而讓房價持續墊高, 加劇房價波動;過去文獻對於房地合一稅制 1.0的研究確實也呈現相似的結論,有的認為 高稅率能抑制不動產短期交易,降低交易量, 但卻也不乏質疑課徵房地合一稅會衍生出投資 者將稅負成本轉嫁給購屋者,間接又促使房價 墊高,即量縮價揚(王愉惠,2017),但也有 文獻認為政策效果佳,會造成價量齊跌(張美 玲,2016),以及量增價跌之結果(陳胤宏, 2019、程千又,2018)。而房地合一稅制1.0 與 2.0 前後的政策調整,後者之成效是否優於前 者,尚未有文獻討論。

從總體面而言,由於房地合一稅制1.0實 施後,市場的實際情況是稅收、交易量和房價 都呈現同向增加之趨勢,顯然無法消弭市場失 控亂象,故提出了房地合一稅制 2.0,稅制改革 的重點在於拉長持有期間和加重稅率,原意還 是為了加大力度來抑制短期炒作,鼓勵長期持 有,預期持有期間愈短、稅率愈高,會有懲罰 稅之效果,讓巿場出現了震懾和觀望的氣氛, 因此交易量會減少,但也因為稅率的增加,當 投資人評估尚有獲利空間,未免財貨和資金被 套牢,加上政策執行初期,市場交易仍熱絡, 便將稅負成本轉嫁給購屋者,並以高價出售,故預期交易量會減少,但稅收會增加,房價還 是會持續攀升,本文提出如下假說一:

- 假說一(H1):房地合一稅制1.0下,應納稅額、課稅件數和房價呈現正向 變動關係;房地合一稅制2.0 下,應納稅額和房價呈現正向 變動關係、課稅件數和房價呈 現反向變動關係。

隨著閉鎖期拉長,短期 45%高稅率下,確 實會讓部分投資者趨於保守觀望,降低出售之 意願,在無利可圖的情況下,使得課稅件數下 滑;但透過稅負成本轉嫁,當部分投資者評估 仍有獲利空間下,則會積極出售獲利了結,此 時物件短缺更易哄抬價格,造成量縮價揚之現 象;惟當時間逐漸拉長,稅率漸次下降之後, 預期稅收和交易量對房價的影響將會趨於緩 和,且對稅制2.0的影響也大於稅制1.0,本文 提出如下假說二:

- 假說二(H2):房地合一稅制2.0下,45%稅率下的應納稅額和課稅件數對 房價的影響會高過35%稅率 和 20%稅率;同樣在各級稅率 下,對稅制2.0的影響大於稅制 1.0。

其次,從個體面分析,由於都市發展型 態不一,資本利得稅在國家和城市之間的影 響也大不相同,本文進一步以近年房價飆升最多的台南市作為分析場域,以房價而言, 台南市東區房價最高,永康區成交量最多(註5) ; 平安(2016)發現移轉稅並無法有效達到抑 制投資、降低房價之效果,反而會產生轉嫁與 閉鎖現象,促使房價高漲;吳柔霏(2021) 也指出政府實施房地合一稅,會增加賣方的出 售成本,由於台灣的房市長期屬於賣方市場, 課稅會使賣方將稅負成本轉嫁給買方,以致此 政策措施反而使得課稅後的房價上漲而不是下 跌;房地合一稅制中持有時間越長適用的稅率 越低,故短期間投資者會產生閉鎖效果,造成 不動產交易量減少,而部分投資者則選擇將稅 負成本轉嫁給購屋者,使不動產價格不正常上 漲,尤其在交易熱絡或高房價地區更加明顯, 投資者為了賺取差價而採取短線交易,在房地 合一稅實施後,交易成本提高,投資者將其成 本轉嫁給購屋者,使得房價越墊越高,且重複 交易間隔越短稅率越高,交易成本越高,因此 轉嫁越明顯,不動產價格可能經由不斷的堆疊 而失真,最後造成不動產價格泡沫化。

整體而言,短期房地合一稅率過高,造成 投資者的交易成本高,但獲利並無較高;持有 2~5年與持有5年後,因稅率遞減,交易成 本也降低,此時投資者的獲利程度會因稅率減 少而增加。綜上分析,房地合一稅制主要以差 別稅率來控制不動產價格,以閉鎖期來控制短 線交易量,當閉鎖期過長與交易稅率過高情況下,投資者易將稅負成本轉嫁給購屋者,造成 不動產價格不正常上漲。以永康區交易量大, 變現性佳,其稅額也愈高,投資者為規避高額 稅負成本,轉嫁給購屋者將會愈明顯,而東區 屬於高房價地區,因單價高,投資者須付出更 高的成本,即便試圖轉嫁成本,但因房價相對 高於永康區,成本不易再轉嫁,價格也不易再 拉抬,因此稅額也較低,本文提出如下研究假說三:

- 假說三(H3):台南市高交易量的永康區稅額對房價的影響,高於高房價的 東區;且因稅率和持有時間拉 長,對稅制 2.0 的影響大於稅制 1.0。

房地合一稅制之設計以持有期間來訂定差 別稅率,以達到以稅制價之目的;持有期間越 長稅率越低,長期持有不動產者相較於持有期 間短之投資者較無成本壓力,因此持有時間越 長,不動產價格應越低,即持有期間與不動產 價格應呈反向關係;由於稅制的設計是持有時 間愈短,稅率愈高,在稅制 2.0 下,持有期間在 2年以內的稅率都是45%,如果稅負成本可以 轉嫁給購屋者,則投資者的持有期間愈短,稅 負轉嫁效果愈明顯,對房價的推升也愈高,故 持有時間與房價之間呈現負相關;由於永康區 的成交量大,房價基期低,轉嫁情形明顯,故 其持有期間對房價的影響會大於東區,且稅制 2.0 的影響會大於稅制 1.0,本文提出如下研究假說四:

- 假說四(H4):台南市高交易量的永康區不動產持有期間對房價的影響呈現 負相關,且影響程度高於高房 價的東區;對稅制 2.0 的影響也 大於稅制 1.0。

參、研究方法

一、誤差修正模型(error correction model)

Hall et al. (1997)、 Roche (2001)、 蔡宜純和陳明吉(2013)都以誤差修正模型探討 房 價 波 動; Hendershott et al. (2021) 以 向 量 自 我 回 歸 模 型(vector autoregression (VAR) model)分析韓國首爾25個地區宣 布要以市價來課徵資本利得稅,對交易量和房 價之影響;本文針對國內房地合一稅制1.0與 2.0,建立一個房價模型,其中第 t 期的房價 (HP),依前述文獻回顧受到房地合一稅課徵 之應納稅額(TX1)與課稅件數(Q)等因素之 影響,其價格函數可以寫成:

HPt = f(TX1t ,Qt ) ............................................. ( 1 )

本文根據上述房價函數以線性的共整合 及誤差修正模型探討房地合一稅制實施後, 課徵之應納稅額和課稅件數對房價之影響。 針對資料的形式,首先以 Dickey and Fuller (1979) 提 出 之 ADF (Augmented Dickey Fuller)檢定法進行單根檢定(unitroot test),以檢定資料是否為恆定之時間序列; 在確定變數之間具有單根後,再以 Johansen (1991)提出的最大概似法進行共整合檢定 (cointegration test),以分析變數間具有長期 均衡關係;當變數之間具有前述均衡關係,則 進一步採用誤差修正模型來分析調整速度。

二、特徵價格法(Hedonic Price Approach)

Rosen (1974)首先將特徵價格定義為產品特徵的隱含價格(implicit price),隨後大量 文獻運用此方法來分析不動產的各個特徵屬性對房價的影響,本文也以此來建立台南市不同 地區住宅交易的價格函數,依文獻影響房價的 因素可以歸納為:屋齡(AG)、面積(AR)、 房(RO)、 廳(LI)、 衛(BA)、 車 位(PA)、 管 理 組 織(MA)、 電 梯(EL) 等(Huang, 2023 ; Zhou et al., 2006);本文為探討房地合一稅制對房價的影響,再加入了設算稅額 (TX2)和持有期間(HO)兩個變數,其價格函數可以寫成:

HP = f ( AG,AR,RO,LI,BA,PA,MA,EL,TX2,HO) ............................................. ( 2 )

本文特徵價格模型以文獻最常採用的半對數模型進行分析,主要分析重點為稅改後之成 本轉嫁效果,造成設算稅額對房價之影響性, 以及稅改後高稅率與閉鎖期拉長,讓投資者的 持有期間反而會縮短,以便獲利了結,並持續推升房價。

三、資料說明與變數選取

本文總體資料來源為財政部(2023)個 人房地合一課徵所得稅課稅件數及應納稅額統 計表,資料期間為2019年~2022年,資料共 計48筆。房地合一課徵所得稅制1.0資料計30 筆,稅制2.0資料計18筆;房價資料來源為內 政部不動產資訊平台(2023)住宅價格指數; 資料範圍為全國。個體資料來源為內政部不動 產交易實價查詢服務網,資料期間為2016年 1月1日~2023年2月28日止有重複交易之案 件,資料範圍為台南市東區與永康區,變數操作型定義如表 1。

6 房屋、土地交易所得=交易時之成交價額(第二次交易金額)-原始取得成本(第一次交易金額)-因取得、改良及移轉而支付之費用。改良 及移轉而支付之費用,未提示費用證明文件或所提示費用證明文件的金額未達成交價額5%者,可按成交價額5%認定費用。課稅所得(稅基) =房屋、土地交易所得-交易日前3年內房屋、土地交易損失金額-依土地稅法規定計算之土地漲價總數額。交易日前3年內房屋、土地交易損 失金額:因各個成交案例納稅義務人是否列舉交易損失無法得知,本文以無提列交易損失計算課稅所得。依土地稅法規定計算之土地漲價總數 額:因各個案例土地漲價總數額取得不易,重複交易案例均為短期成交案例,土地漲價總數額小,影響稅額不大,故以0元計算。本項稅額為本 研究試算,故稱為設算稅額。

肆、實證分析

一、總體資料分析

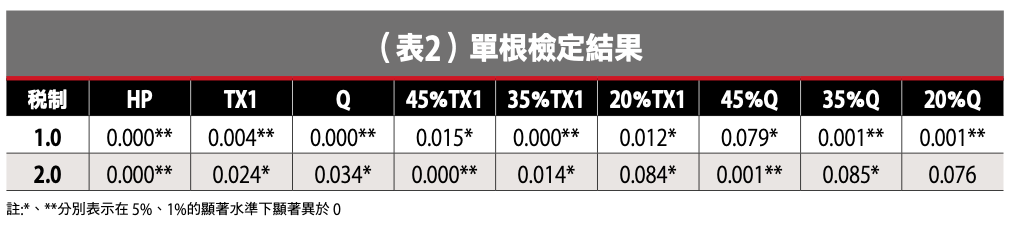

首先針對房地合一稅制 1.0 和稅制 2.0 的應 納稅額、課稅件數和房價變數進行單根檢定, 本文採用 ADF 檢定,變數之時間序列資料皆 為 I (1)數列,亦即數列經過單根及差分檢定 後,各變數數列皆在一階差分後定態,拒絕數列存在單根之虛無假設,詳見表 2。

接續對所有變數進行共整合檢定分析,檢定結果若無法拒絕虛無假設,代表變數間沒有 共整合關係,檢定結果若存在顯著拒絕虛無假 設之共整合關係,代表房價與相關變數間存在 整合關係;本文以跡檢定(trace test)統計 量進行分析,結果顯示,在 5%顯著水準下都 顯著異於0,拒絕虛無假設,依據 Engle and Granger (1987)指出若共整合檢定證明變數具有長期均衡關係,則在短期,變數會朝向均 衡修正,故後續以誤差修正模型來估計房價長 期的均衡動態修正,詳見表 3。

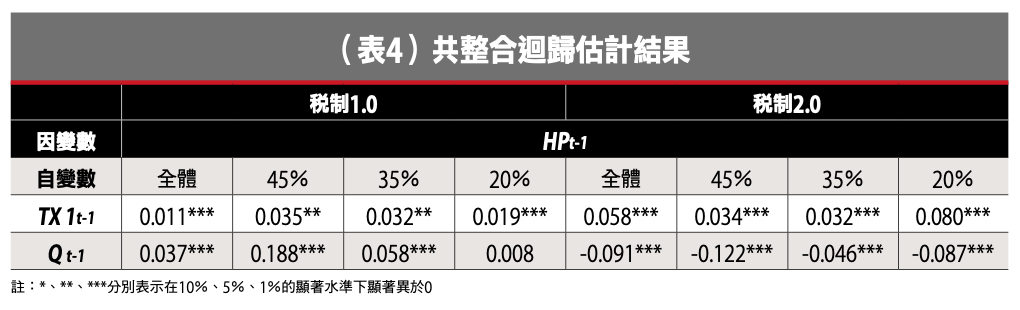

在表4中本文列出上述共整合迴歸模型估 計結果,從結果中顯示,在稅制1.0的長期均 衡關係下,應納稅額對房價呈現正向關係,課 稅件數對房價呈現正向關係,顯示房地合一稅 制 1.0 的實施,會出現成本轉嫁現象,造成應納 稅額愈高、課稅件數愈多,房價也就愈高;且 就估計值來看,稅率愈高愈明顯,課稅件數對房價的影響大於應納稅額對房價的影響。但在 稅制 2.0 的長期均衡關係下,則出現了不同的結 果,應納稅額與課稅件數對房價呈現不同向關 係,顯示房地合一稅2.0的實施,同樣還是出現 了成本轉嫁現象,造成應納稅額愈高,房價也 愈漲;但因為高稅率與閉鎖期拉長,開始影響 一些投資者在短期稅負成本考量,造成獲利不 佳的情況下,產生遞延出售現象,故課稅件數 和房價呈現反向變動,即量縮價揚現象;且就 估計值來看,稅率愈高同樣愈明顯,只是應納稅額和課稅件數對房價的影響呈現不同方向的 變動關係,研究假說一成立。

表5為房價誤差修正模型估計結果,可以 看出短期的動態調整;在稅制2.0下,房價在 短期的確會隨著長期均衡關係修正,因為誤差 修正項()的估計值即為調整速度,在45% 稅率模型下,前期均衡誤差修正項的估計值 為 -0.003,且達統計顯著水準,表示當期房價 低於長期均衡值時,將使下一期的房價上升, 直到回到長期均衡水準;至於 35%和 20%稅率 模型下,前期均衡誤差修正項的估計值都是正 值,表示當期房價高於長期均衡值時,將使下 一期的房價下跌,直到回到長期均衡水準;反 之,在稅制 1.0 下,則發現相反的結果,在 45% 高稅率模型中,估計值為正值,表示當期房價 高於長期均衡值時,將使下一期的房價下跌,直到回到長期均衡水準,研究假說二部份成立。

二、個體資料分析

本文以台南市東區和永康區進行實證分 析,篩選房地合一稅制1.0與稅制2.0實施期間 之重複交易案件,樣本基本統計描述如表 6 ; 從稅制改革前後的重複交易資料可知,平均住 宅總價持續上升,且永康區成交價高於東區, 設算稅額也是遞增,同樣是永康區的稅額高於 東區,持有期間一樣拉長,永康區遞延交易時 間高過東區;至於交易物件的房屋屬性稅制改 革後面積減少、屋齡提高,但在車位及管理組 織方面則是增加。

其次,進行房價迴歸模型分析,有關永康 區和東區在稅制 1.0 和稅制 2.0 的分析結果詳見表7,四個迴歸模型的 F 檢定值皆達顯著水準, 顯示模型的配適度良好; Adj-R2 值全部都在 0.7 以上,顯示自變數對因變數的解釋能力佳;在 11個自變數對房價的影響方面:永康區1.0模 型中有9個自變數顯著,2.0模型中有10個自 變數顯著;東區 1.0 模型中有 7 個自變數顯著, 2.0 模型中有 5 個自變數顯著;有關傳統影響房 價的變數,相關文獻討論很多,本文不再加以 贅述討論,僅就本文假說議題中之設算稅額與 持有期間變數加以討論;在設算稅額方面,僅 台南市高交易量之永康區的設算稅額顯著影響 房價,在稅制 1.0 情況下,設算稅額增加會影響 房價上升0.6%,在稅制2.0情況下,設算稅額增加會影響房價上升 2.5%,顯示稅制改革後, 租稅成本的轉嫁更明顯,不僅提高稅額,更進 一步推升房價上漲;設算稅額對台南市東區房 價的影響,不論是在稅制1.0或稅制2.0時期皆 不顯著;由此可知高成交量地區的住宅變現性 高,房地合一稅稅率提高,會造成租稅成本轉 嫁明顯、應納稅額也提高,並進一步推升房價 上漲,與本文研究假說三相符。

至於持有期間對房價的影響,僅台南市永 康區在稅制 2.0 時呈現顯著負向關係,亦即在高 稅率閉鎖期拉長的情況下,高交易量地區,每 多持有 1 年房價會下跌 2.1%,造成投資者稅制 改革後,更急於拋售獲利了結;但在高房價的台南市東區則無法得到驗證,就稅制2.0和稅制 1.0相比較,每多持有1年對房價的下跌愈大, 與本文研究假說四部分相符。

三、研究意涵與發現

房地合一稅制1.0與2.0透過提高稅率與延 長閉鎖期試圖打擊房市的投機炒作(Chao and Yu, 2015),並抑制房價的飆升,減少金融風暴 危機(Zhakupov et al., 2023);從本文研究結 果發現,在長期均衡關係下,稅制1.0的應納稅 額和課稅件數對房價都呈現正向關係,顯示房 地合一稅制1.0的實施,會出現成本轉嫁現象, 造成應納稅額愈高、課稅件數愈多,房價也同 時上漲;此與過去文獻之觀點一致,資本利得 稅愈高,應稅稅額愈多,交易量也愈高,房價 波動也愈大,二者呈現正向關係(Dell'Ariccia et al., 2011; Aregger et al., 2013),且在短 期高稅率下,更像是一種懲罰稅(Aregger et al., 2013),對賣方課稅,讓房價更高漲 (Lundborg and Skedinger, 1999);在稅制2.0 下,應納稅額與課稅件數對房價呈現不同向關 係,顯示新稅制拉長閉鎖期後,成本轉嫁的現 象更明顯,在評估只要有利可圖的情況下,投 資者會更急於頻繁出手獲利了結(DeFusco et al., 2017),結果造成應納稅額愈高,房價也持 續又再攀升;但因為高稅率與閉鎖期的拉長, 影響了一些保守的投資者受到威懾而轉趨沉潛 等待高稅率閉鎖期結束,造成遞延出售現象, 故課稅件數和房價呈現反向變動,即量縮價揚 現象(Fu et al., 2013)。在短期的動態調整方 面,稅制2.0下,高稅率下的房價變化仍是持續 上修至長期均衡水準,但中低稅率下的房價變 化則會持續下修至長期均衡水準。

進一步從台南市兩個主要行政區之間重複交易案件研究發現,高交易量地區(永康 區)的投資者是透過頻繁的出售來擴大交易量(DeFuscoetal.,2017),並破壞價格的 穩定性,造成房價的波動與上漲(Gao et al., 2020);且稅制改革後,租稅成本的轉嫁更 明顯,不僅提高稅額,更進一步推升房價上 漲,這是受到稅收與閉鎖效果的交互作用, Lundborg and Skedinger (1999)的研究也得 到一樣的結果;至於持有期間對房價的影響, 也可以發現稅率愈高,閉鎖期愈長,投資者愈 會急著出售,亦即在稅率相同的期間,愈早轉 嫁稅負成本出售,愈早獲利了結。

因此,就政策而言,對賣方短期課徵高 資本利得稅,投資者除了會將稅負成本明顯轉 嫁給購屋者外,對房價的波動毫無減緩,並 會刺激房價的波動持續加劇與上漲(Fu et al., 2013),且高交易量的地區愈明顯,持有時間 也會愈短,藉以獲利了結,並造成房價上漲, 而提高資本利得稅的唯一優點是讓一群保守的 投資者延後出售房屋,以規避高額的稅負成 本,故房地合一稅制透過提高稅率與閉鎖期的 手段並無法抑制投機炒作與房價波動,多數文 獻反倒是認為減徵或免徵資本利得稅,不但可 以增加交易量,也能降低房價(Goulder, 1989; Hoyt and Rosenthal, 1992; Shan, 2011; Best and Kleven,2018;Elsteretal.,2022)。

其次,要透過課稅手段來抑制房價飆升, 可能從財產稅的角度出發會更有果效,因為財 產稅是持有稅而非交易稅,持有期間稅負成本 不容易轉嫁或無法轉嫁,且持有期間年年課 徵,故高財產稅率增加持有財產的成本,降低 負擔能力,抑制房價上漲,讓房價下跌,當然 也會讓稅收減少(Miller, et al., 2020; Capozza et al., 1998)。

伍、結論與建議

房地合一稅實施至今已滿7年,不論稅 制1.0或2.0,最終都還是讓各地的房價不斷創 下新高,本文採用稅制1.0和2.0期間的總體資 料,探討應納稅額、課稅件數對房價的影響; 其次,以台南市個體重複交易案例資料探討高 交易量的永康區與高房價的東區,在稅制 1.0 與2.0期間,設算稅額與持有期間對房價的影 響,研究得到如下五點結論:一、高稅率與閉 鎖期拉長下,應納稅額與房價變動呈現同向關 係,顯示稅制改革只會造成稅負成本轉嫁給購 屋者,並進一步造成房價波動上升。二、課稅 件數與房價變動呈現反向關係,顯示部分投資 者受到高稅率與高閉鎖期的威懾之下,會遞延 出售財貨,此時課稅件數雖然減少,但房價還 是持續攀升。三、在各稅率之下,稅制 2.0 相較

於稅制 1.0,其應納稅額、課稅件數對房價的影 響,會隨著稅率遞減,影響程度也減少。四、 在高交易量的地區,變現性高,透過租稅成本 轉嫁與頻繁交易,設算稅額與房價呈現正向關 係,顯示高稅率,會造成更高的房價水準。 五、在高稅率與拉長閉鎖期之下,高交易量地 區的投資者對財貨的持有期間會愈短,短期轉 嫁獲利了結的投資策略明顯,最終還是促使房 價推升。

綜上可知,房地合一稅從稅制 1.0 進化到稅 制 2.0,在高稅率、拉長閉鎖期的改變後,並無 法有效抑制房價上漲,且更進一步縮短持有期 間,加速轉嫁租稅成本,並持續推升房價,而 這也是本文與諸多文獻一致的觀點,因此政策 的思維或許該轉向重課財產稅與輕課交易稅才 是正解。

參考文獻

-

Adler,D.andAnsell,B.(2020).HousingandPopulism.WestEuropeanPolitics,43(2):344‒365.https://doi.org/10.1080/01402 382.2019.1615322

-

Albanesi,S.,DeGiorgi,G.andNosal,J.(2022).Creditgrowthandthefinancialcrisis:Anewnarrative.JournalofMonetary Economics, 132, 118-139. https://doi.org/10.1016/j.jmoneco.2022.09.001

-

Andrews,D.(2010).RealhousepricesinOECDcountries:Theroleofdemandshocksandstructuralandpolicyfactors(OECD Economics Department Working Papers, No. 831). OECD Publishing. http://dx.doi.org/10.1787/5km33bqzhbzr-en

-

Aregger, N., Brown, M. and Rossi, E. (2013). Transaction taxes, capital gains taxes and house prices. Swiss National Bank Working Paper, 2013-02.

-

Bai,C.,Li,Q.andOuyang,M.(2014).Propertytaxesandhomeprices:Ataleoftwocities.JournalofEconometrics,180(1), 1-15. https://doi.org/10.1016/j.jeconom.2013.08.039

-

Bayer, P., Mangum, K. and Roberts, J. W. (2021). Speculative fever: Investor contagion in the housing bubble. American Economic Review, 111(2), 609‒651.

-

Best,M.C.andKleven,H.J.(2018).HousingMarketResponsestoTransactionTaxes:EvidencefromNotchesandStimulusin the UK. The Review of Economic Studies, 85(1), 157-193. https://doi.org/10.1093/restud/rdx032

-

Capozza,D.R.,Green,R.K.andHendershott,P.H.(1998).TaxReformandHousePrices:LargeorSmallEffect?Proceedings. Annual Conference on Taxation and Minutes of the Annual Meeting of the National Tax Association, 91, 19‒24. http://www. jstor.org/stable/41954573

-

Chao,C.C.andYu,E.S.H.(2015).Housingmarketswithforeignbuyers.JournalofRealEstateFinanceandEconomics,50(2), 207‒218. https://doi.org/10.1007/s11146-014-9454-3

-

Dávila,E.(2015).Optimalfinancialtransactionstaxes.NYUSternWorkingPaper.

-

Davis,M.A.andHeathcote,J.(2005).HousingandtheBusinessCycle.InternationalEconomicReview,46(3),751‒784.

-

DeFusco,A.A.,Nathanson,C.G.andZwick,E.(2017).Speculativedynamicsofpricesandvolume.NBERworkingpaper,no. 23449.

-

Dell'Ariccia,G.,Rabanal,P.,Crowe,W.C.andIgan,D.(2011).PoliciesforMacrofinancialStability:OptionstoDealwithReal Estate Booms, IMF Staff Discussion Note 11/02

-

Dickey,D.A.andFuller,W.A.(1979).DistributionoftheEstimatorsforAutoregressiveTimeSerieswithaUnitRoot.Journal of the American Statistical Association, 74(366), 427‒431. https://doi.org/10.2307/2286348

-

Du,Z.andZhang,L.(2015).Homepurchaserestriction,propertytaxandhousingpriceinChina:Acounterfactualanalysis. Journal of Econometrics, 188, 558-568. https://doi.org/10.1016/j.jeconom.2015.03.018

-

Elster,Y.,Ater,I.andHoffman,E.B.(2022).Real-EstateInvestors,HousePricesandRents:EvidencefromCapital-GainsTax Changes, 2022-2023 Syracuse-Chicago Webinar Series on Property Tax Administration and Design.

-

Engle, R. F. and Granger, C. W. J. (1987). Co-Integration and Error Correction: Representation, Estimation, and Testing. Econometrica, 55(2), 251‒276. https://doi.org/10.2307/1913236

-

Fu, Y., Qian, W. and Yeung, B. (2013). Speculative investors and Tobin ́ s tax in the housing market, NBER working paper, no. 19400. National Bureau of Economic Research, Inc.

-

Fuest,C.,Huber,B.andNielsen,S.B.(2004).CapitalGainsTaxationandHousePriceFluctuations.WorkingPapers,16-2004, Copenhagen Business School, Department of Economics.

-

Gao,Z.,Sockin,M.andXiong,W.(2020).EconomicConsequencesofHousingSpeculation,TheReviewofFinancialStudies, 33(11), 5248‒5287. https://doi.org/10.1093/rfs/hhaa030

-

Goulder,L.H.(1989).Taxpolicy,housingprices,andhousinginvestment.RegionalScienceandUrbanEconomics,19(2), 281-304. https://doi.org/10.1016/0166-0462(89)90007-0

-

Han,S.andShin,M.(2021).HousingPricesandGovernmentApproval:TheImpactofHousingBoomsonLeft-andRight- Wing Governments in 16 Advanced Industrialized Countries. Canadian Journal of Political Science/Revue Canadienne De Science Politique, 54(1), 163-185. https://doi.org/10.1017/S0008423920001262

-

Hall, S., Psaradakis, Z. and Sola, M. (1997). Switching error-correction models of house prices in the United Kingdom. Economic Modelling, 14(4), 517-527.https://doi.org/10.1016/S0264-9993(97)00005-9

-

Haughwout,A.,Lee,D.,Tracy,J.andVanderKlaauw,W.(2011).Realestateinvestors,theleveragecycle,andthehousing market crisis. FRB of New York Staff Report, no. 514.

-

Hendershott,P.H.,Kim,K.H.andLee,J.M.(2021).AnnouncementEffects:TaxationofHousingCapitalGainsinSeoul.JReal Estate Finan Econ, 62, 319‒341. https://doi.org/10.1007/s11146-019-09739-3

-

Hirayama, Y. (2003). Home-Ownership in an Unstable World: the case of Japan. In Housing and Social Change, 1st ed. London: Routledge.

-

Hoyt,W.H.andRosenthal,S.S.(1992).Owner-occupiedhousing,capitalgains,andthetaxreformactof1986.Journalof Urban Economics, 32, 119-139.

-

Huang, M. Y. (2023). Analyzing the effects of green building on housing prices: Case study of Kaohsiung, Taiwan. Environment Development and Sustainability, 25(2), 1205-1235. https://doi.org/10.1007/s10668-021-02089-2

-

Johansen,S.(1991)EstimationandHypothesisTestingofCointegrationVectorsinGaussianVectorAutoregressiveModels. Econometrica, 59, 1551-1580. http://dx.doi.org/10.2307/2938278

-

Larsen,M.,Hjorth,F.,Dinesen,P.andSØNDERSKOV,K.(2019).WhenDoCitizensRespondPoliticallytotheLocalEconomy? Evidence from Registry Data on Local Housing Markets. American Political Science Review, 113(2), 499-516. https://doi. org/10.1017/S0003055419000029

-

Lundborg, P. and Skedinger, P. (1998). Capital gains taxation and residential mobility in Sweden. Journal of Public Economics, 67, 399-419.

-

Miller,N.G.,Pennington-Cross,A.andSklarz,M.(2020).Propertytaxratesandhouseprices:theimpactofrelativelyhighand low property tax rates. Journal of Property Tax Assessment & Administration, 17(1), 67-79.

-

Poterba,J.(1984).Taxsubsidiestoowner-occupiedhousing:Anasset-marketapproach.QuarterlyJournalofEconomics,99, 729-752.

-

Poterba,J.(1992).Taxationandhousing:Oldquestions,newanswers.AmericanEconomicReview,82,237-242.

-

Roche,M.J.(2001).TheriseinhousepricesinDublin:bubble,fadorjustfundamentals.EconomicModelling,18(2),281-295. https://doi.org/10.1016/S0264-9993(00)00040-7

-

Rosen, S. (1974). Hedonic prices and implicit markets: product differentiation in pure competition. Journal of Political Economy, 82, 34‒55.

-

Shan,H.(2011).Theeffectofcapitalgainstaxationonhomesales:Evidencefromthetaxpayerreliefactof1997.Journalof Public Economics, 95(1‒2), 177‒188.

-

Summers,L.H.andSummers,V.P.(1989).Whenfinancialmarketsworktoowell:Acautiouscaseforasecuritiestransaction tax. Journal of Financial Services Research, 3, 261‒286.

-

Stiglitz,J.E.(1989).Usingtaxpolicytocurbspeculativeshort-termtrading.JournalofFinancialServicesResearch,3,101‒115.

-

Thai,P.H.H.andQuach,H.M.(2017).Taxpolicyandhousingprices:evidencefromVietnamusingeventstudyapproach. Investment Management and Financial Innovations, 14(4), 121-132. https://doi.org/10.21511/imfi.14(4).2017.11

-

Tiebout,C.M.(1956).APureTheoryofLocalExpenditures.JournalofPoliticalEconomy,64(5),416‒424.http://www.jstor. org/stable/1826343

-

Tobin,J.(1978).Aproposalforinternationalmonetaryreform.EasternEconomicJournal,4(3‒4),153‒159.

-

Wasco,A.(2002).HousinginPostwarJapan:ASocialHistory.London:Routledge.

-

Zhakupov, A., Yessilov, A., Yelemessov, A. and Ismailova, N. (2023) The Impact of the Pandemic on the Economic Development about Small and Medium Sized Businesses. Theoretical and Practical Research in Economic Fields, 14(1), 146- 163, https://doi.org/10.14505/tpref.v14.1(27).12.

-

Zhou,D.M.,Xu,J.C.andGong,H.L.(2006).GISSupportedHedonicModelforAssessingPropertyValueinwestOakland, California, Chinese Geographical Science, 16(1), 70-78. https://doi.org/10.1007/s11769-006-0025-2

-

內政部不動產資訊平台(2023)住宅價格指數, https://pip.moi.gov.tw/v3/e/SCE01R06.aspx

-

王愉惠(2017)。房地合一課徵所得稅制實施前後對臺中巿房地產之影響,朝陽科技大學財務金融系碩士論文。

-

平安(2016)。華人地區不動產稅制與房價關係分析-以台北、香港、新加坡、上海為例,國立臺北大學不動產與城鄉環 境學系碩士論文。

-

吳柔霏(2021),房地合一稅與實價登陸制對台灣房地產的影響,國立中興大學高階經理人碩士在職專班論文。

-

財政部(2023)個人房地合一課徵所得稅課稅件數及應納稅額統計表, https://service.mof.gov.tw/public/Data/statistic/ index/11012/83210.pdf

-

陳胤宏(2019)。房地合一稅對房屋巿場之影響:以宜蘭為例,國立清華大學經營管理碩士在職專班論文。

-

張美玲(2016)。我國課徵房地合一實價課稅對不動產價格與成交量之影響-以台北巿及新北巿為例,輔仁大學金融系碩士在職專班論文。

-

程千又(2018)。不動產交易稅0對房價與交易量影響之研究,國立屏東大學不動產經營學系碩士論文。

-

黃小娟(2021)。房地合一稅2.0對房地產巿場的影響,國立清華大學高階經營管理碩士在職專班論文。

-

蔡怡純、陳明吉(2013)。房價之不對稱均衡調整:門檻誤差修正模型應用,臺灣土地研究,16卷1期,37‒58。https://doi.org/10.6677/JTLR.201305_16(1) .0002

-

簡敏雰(2021)。房地合一租稅制度實施對不動產巿場之影響-以桃園巿為例,國立臺中科技大學會計資訊系碩士論文。

-

謝璦竹(2021)。房地合一稅2.0、實價登錄2.0,政府出手打炒房,房巿漲勢仍難歇,置產、贈予可得精打細算。禪天下,198 期,58-62。