林左裕/日本與台灣經濟及房市間的「雁行模式」關係

文/林左裕

日前筆者於日本名古屋大學經濟研究中心進行研究成果之演講,主題是「日本與台灣經濟及房市間存在”雁行模式”(Flying Geese Pattern) 關係嗎?」由於資料期間長達47年,且研究標的包括大家所關心的股市及房市,因此本文簡要摘錄部分研究成果供讀者參考。

「雁行模式」描述近代世界經濟發展史始於十八世紀歐洲的工業革命,在發明機器後大量生產,快速地累積經濟實力。之後因美國低廉的土地成本,世界經濟強權遂逐漸轉移至北美。

日本則在明治維新(Meiji Restoration)時期積極現代化,在19世紀時奠定了日本的工業及經濟實力。世界生產的重心也逐漸移轉至日本。而隨著日本經濟高度的成長,人力及土地成本隨之提升,部分產業遂逐漸移轉至亞洲其他國家,如台灣、南韓及新加坡等新興工業國(Newly-Industrialized Countries, NICs)。之後再由這些NICs移轉部分產業至馬來西亞、泰國及中國等。此亞洲經濟成長模式由赤松要 (Kaname Akamatsu)教授提出,而赤松教授之前也任教於名古屋大學經濟系。

在當時的新興工業國中,台灣與日本間的關係極為獨特。在1895年至1945年的日治時期,日本對台灣的影響深遠,除了當時興建了鐵路及水利等系統外,台灣之後也成為日本商品國際化出口的首選實驗市場。再就經濟規模及人口數而言,日本的國內生產毛額(Gross Domestic Products, GDP)及人口數皆約為台灣的5.2倍,且與我之貿易依存度僅次於中國,與美國並列為我第二或三之重要貿易夥伴(依進、出口而異)。

本研究與日本東洋大學隅田和人教授及國際基督教大學玉川海助理合作進行,實證期間為1975年至2023年,所蒐集到的長期資料頗為珍貴。實證的研究結果指出,第一,在過去近50年間,日本的房市受GDP、股市及幣值正向影響,但利率因已低至谷底,反呈正向變動,係因「流動性陷阱」(Liquidity Trap) 之故,致使低利率非但無法鼓勵民眾消費,反而造成信心危機,亦即利率工具已失效。然貨幣供給的增量仍具顯著正向效果,此結論值得日本央行及大眾參考。

其次,日本的股市在過去近50年間,顯著領先台灣股市。由於股市是「經濟的櫥窗」,且台灣與日本貿易往來密切,故此結果驗證了「雁行模式」。但由於日本經濟在1991年後落入「失落的年代」(The lost decades),台灣則仍呈穩健成長,在泡沫破滅後是否存在「雁行模式」仍待後續驗證。

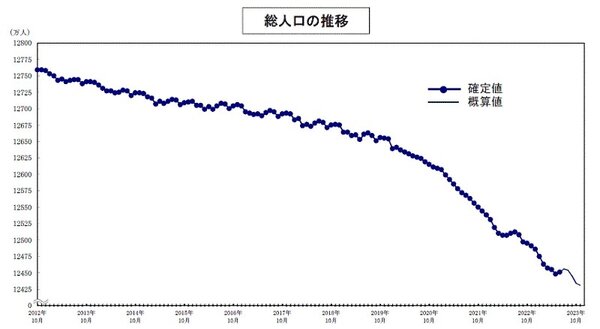

最後是房市,在1990以前,因經濟成長、匯率上揚、熱錢流入及貨幣供給增加,日、台兩國之房市均巨幅上漲,日本房市翻了約7-8倍(如圖1所示),台灣則約為3倍,也驗證了房市的「雁行模式」。但在泡沫破滅後,日本房市急劇縮水,而台灣房市在數年修正後,再度持續上揚,亦即在1991年後,台、日的走勢已分道揚鑣。

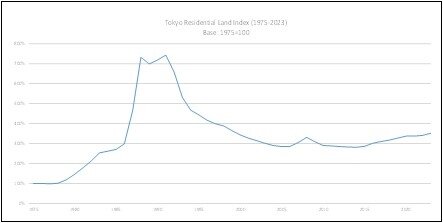

簡要的探討日本泡沫破滅及「失落的年代」的成因,首要就是泡沫的程度,巨幅的漲幅滅後讓金融體系失血、民眾購屋能力及信心銳減,致使之後連年的降息工具也失效;其次是在泡沫頂點時強力升息及嚴格的信用管制,使得房市急速失血而崩盤;第三是人口減少及急遽的老化,在今年10月底之統計,日本比去年同期減少了60萬人,佔總人口數之0.48%。日本也是全球人口平均年齡第二高的國家(僅次於摩納哥),平均年齡為48.6歲,已超過平均之消費巔峰年齡46歲,在消費佔GDP約六成比重之情況下,可預期的是日本將因人口減少及老化所致消費減少、進而影響經濟成長的動能。至於導致台、日不動產走勢自1991年後分道揚鑣的原因,除了台灣經濟持續穩健成長外,持有稅偏低誘使的囤房動機乃另一主因。這些影響日本房市泡沫、經濟疲軟及台灣房市高漲的因素,都值得政府參考借鏡。

圖1:日本東京之住宅用地價格走勢圖1975-2023(資料來源/玉川海繪製)

圖2:日本總人口數變動圖2012-2023(資料來源:日本總務省統計局,https://www.stat.go.jp/data/jinsui/new.htm。)