房屋稅條例修訂重點-囤房稅2.0的修訂重點與觀察

文/歐陽泓

摘要

政府為健全房地產市場,繼陸續推出相關稅務、金融、地政等各項措施後,再度於去年提出房屋稅條例修正草案,望透過房屋持有稅負的調整,減輕單一自住房屋稅稅負、促進房屋有效利用及合理化房屋稅稅負。該法案於去年(民國112年)12月19日經立法院三讀通過。

本次修法內容涵蓋多項重要變革,包含以納稅義務人在全國持有住家用房屋的總戶數決定稅率級距(全國總歸戶)、房屋稅從按月計徵改為按年課徵、統一全國建商待銷售餘屋的合理銷售期間及適用稅率的下限等。除此之外,本次修法也調降單一自住房屋的適用稅率至1%、限定適用房屋現值於10萬以下之免稅房屋戶數全國以3戶為限及其他配合全國總歸戶、按月計徵改按年課徵等之配套措施等,在健全房地產市場的目標下,希望讓房屋持有稅制更加合理、便民。

壹、前言

由於台灣整體經濟結構的改變,近20年左右,國人薪資成長幅度相較於物價上漲幅度,呈現相對停滯的趨勢。在此期間,由於早期稅制的設計,持有及處分不動產時的稅捐負擔對納稅義務人來說相對友善。再加上台灣的不動產相對具備抗通膨的特性,進而吸引許多投資者將不動產作為投資標的。而當投資資金鎖定住宅用不動產、住宅用土地做為投資標的時,也促使了終端住宅市場的價格飛漲,影響到台灣一般民眾居住的權益。

長期飛漲的不動產價格與脫離市價的課稅稅基,促使政府檢討相關政策,以期待能夠落實居住正義的目標,其中不動產所得稅制也因此進行檢討調整,政府陸續推出房地合一稅制1.0及2.0,讓不動產交易的獲利,回歸「實價課稅」的基礎,更希望透過短期買賣交易的重稅,抑制不動產市場的短期投機行為。

財政部在去年(民國112年)更進一步推出了房屋稅條例修法草案,法令於去年12月19日經立法院三讀通過。希望透過房屋持有稅負的調整,減輕單一自住房屋稅稅負、促進房屋有效利用及合理化房屋稅稅負,達到政府健全房地場市場的終極目標。

貳、112.12.19房屋稅條例修正重點

我國房屋稅在分類上屬於地方稅,稅制設計係以中央訂定房屋稅條例本法,以制定出原則性的規範。有關課徵房屋稅的稅率,於房屋稅條例中,係依照房屋使用用途及型態,規範各應適用的稅率或稅率區間。各直轄市及縣(市)政府則依據授權範圍,視地方實際情形,自行制定稅率。本次修法亦維持此基礎,但針對住宅持有者採全國總歸戶來決定適用稅率,以及改按年度徵收等者,則是本次修法中對於不動產持有稅制的一大變革。

茲將本次修法重點彙列如下:

一、對於房屋持有者的非自住之住家用房屋進行「全國歸戶」

修訂前房屋稅條例第5條第1項第1款後段規定「住家用房屋:…各地方政府得視所有權人持有房屋戶數訂定差別稅率」。係基於地方自治,明文授權地方政府依房屋所有權人於該直轄市或縣(市)轄區內所持有的房屋戶數,自行訂定差別稅率。

然而本次修法時,有鑑於修正前第5條第1項第1款後段非自住住家用房屋差別稅率採各直轄市及縣(市)歸戶方式,無法真實反映納稅義務人於全國持有房屋戶數之情形。期望能使持有愈多房屋者,愈應負擔較高稅負。故本次修法,除刪除第5條第1項第1款後段「各地方政府得視所有權人持有房屋戶數訂定差別稅率」之規範外,並增訂第2項,要求直轄市及縣(市)政府,應針對「自住、公益出租人出租使用或以土地設定地上權之使用權房屋並供該使用權人自住使用者」以外之住家用房屋,按各該類型態,依照納稅義務人全國總持有應稅房屋戶數或其他合理需要,分別訂定差別稅率。

茲以下釋例簡要說明全國總歸戶下之房屋稅計算:

陳先生在台持有的住家用房屋情形如下:

(一)符合自住使用之房屋,因陳先生全國持有的住家用房屋不只一戶,故房屋A若符合自住要件[1],適用稅率為1.2%。

(二)繼承取得共有房屋B及C,分別位於甲市及乙縣,全國合計共2戶。此時須分別依照甲市、乙縣對於繼承取得共有房屋的稅率分級規範決定適用稅率。假設甲市及乙縣對於持有2戶此類型房屋的稅率分級為1.5%,則陳先生持有的這2戶均適用1.5%稅率。

(三)陳先生持有的D~H等5戶其他住家用房屋,如果不符合出租申報租賃所得達所得稅法第十四條第一項第五類規定之當地一般租金標準,亦非公益出租人出租使用者(即坊間實務上可能存在的,實際上出租但房東未申報租金收入,或純粹閒置之情形),則此類房屋屬於第5條第1項第1款第4目規定的「其他住家用房屋」。這5戶房屋在甲市及乙縣分別適用的稅率,亦要分別依照甲市、乙縣對於其他住家用房屋的稅率分級規範決定適用稅率。假設甲市對於全國持有5戶此類型房屋的稅率分級為4%,乙縣的稅率分級為4.8%,則陳先生持有的房屋E,適用4%稅率、房屋D、F、G、H則都適用乙縣的4.8%稅率課徵房屋稅。

二、搭配全國總歸戶制度,增訂房屋為信託財產時,應改歸戶委託人(或受益人),併同其他房屋計算戶數決定適用稅率

承一、說明,本次修法將適用稅率改為全國總歸戶計算後,持有多戶住家用房屋的戶數計算,將因全國總戶數累計而可能適用較高的稅率。為此,部分人士可能透過信託契約之安排,將本人名下持有的房屋,以信託方式移轉予其他名下無房屋的他人,期望達到降低適用稅率的效果。然而因為信託的房屋在經濟實質上並不屬於受託人所擁有,因此若透過信託方式將房屋移轉登記予他人,而得減少個人名義上持有戶數,進而降低該房產的適用稅率,似有不妥。

為防杜此一可能存在的脫法避稅行為,房屋稅條例第5條第3項增訂,當房屋為信託財產時,在信託關係存續期間,該信託房屋應該歸戶於委託人名下,併同該委託人的其他房屋計算總戶數,以決定適用的房屋稅稅率。

但若該信託關係中,信託受益人已確定並享有全部信託利益,且委託人沒有保留變更受益人的權益時,則因為該房屋的實質利益歸屬受益人,因此於計算持有戶數時,則歸戶於受益人。

三、針對特定用途之住家用房屋適用較低稅率:

本次修法針對部分特定用途或持有型態的住家用房屋,調整了其適用的房屋稅稅率。於第5條第1項第1款修正項目包含如下:

(一)為鼓勵住家用房屋用於自住用途,納稅義務人本人、配偶及未成年子女全國僅持有一戶房屋,且該戶房屋係供自住且房屋現值在一定金額以下者,適用稅率由修法前的1.2%,調降為1%。

針對供自住使用房屋享有1.2%或1%之優惠稅率之要件,本次修法第5條第4項參考了土地稅法的相關規定,要求房屋所有權人(或使用權人)本人、配偶或直系親屬,應將其戶籍登記於該戶自住房屋,才能享有優惠稅率。

(二)為鼓勵持有多戶房屋的持有人,能將閒置房屋釋出至租屋市場,以及考量實務上繼承取得共有房屋較難達處分或利用之共識,可能造成非自願共有或空置情形,本次修法將

- 將持有的房屋出租,納稅義務人所申報的租賃所得達所得稅法第14條第1項第5類規定之當地一般租金標準者,其所適用的最高稅率,自修法前的最高3.6%,調降為2.4%。

- 屬於因繼承取得的共有房屋,所適用的稅率亦由修法前的「其他供住家用」最高3.6%,調降為2.4%。

四、針對建商興建完成後的餘屋,統一合理銷售期間之年數及適用稅率的下限

房屋稅條例在本次修法前,並未針對建商持有的待售餘屋給予統一的寬限期間及適用稅率規範。因此在修法前第5條所規範的1.5%至3.6%範圍內,各直轄市及縣市政府可於自治權限下,自行訂定。

茲列舉下列幾個縣市為例說明:

(一)台北市的規範為,起造人持有待銷售住家用房屋,於起課房屋稅1年6個月內未出售者,按2%課徵。但超過1年6個月起,按該起造人在台北市持有的總戶數在3戶以上時,每戶均按3.6%課徵。

(二)新北市則針對起造人持有空置待銷售住家用房屋,排除於其他住家用房屋戶數計算,在起課房屋稅2年內未出售者,均按1.5%課徵。但超過2年之空置房屋,該起造人在新北市持有的總戶數在3戶以上時,每戶均按3.6%課徵。

(三)高雄市的規範則為,起造人持有空置待銷售住家用房屋,排除於其他住家用房屋戶數計算,在起課房屋稅3年內未出售者,均按1.5%課徵。超過3年之空置房屋,該起造人在高雄市持有的總戶數在4戶以上時,每戶均按3.6%課徵。

但在本次修法後,在房屋稅條例第5條第1項第1款第3目明訂起造人持有住家用待銷售房屋,於起課房屋稅2年內,最低不得低於課稅現值2%,最高不得超過3.6%。超過2年者,則屬同條項第1款第4目情形,屬其他住家用房屋,最高適用稅率為4.8%。

本次修法針對建商所興建的待銷售餘屋,提高了課徵率的下限,自1.5%提高為2%。且待售餘屋的合理銷售期間,也全國統一為2年,修法目的係為了促使建商加速釋出餘屋。

五、修正課徵方式,由按月計徵改按年計徵,以利房、地持有稅課徵一致,簡化稽徵作業

修法前房屋稅條例第12條規定,房屋稅係依照房屋使用情形按月計徵。本次修法為簡化稽徵作業,參考現行地價稅的稽徵方式,於房屋稅條例增訂第6條之1,將房屋稅改為以每年2月之最後一天為納稅義務基準日,由各地主管稽徵機關以該日的房屋稅稅籍資料核定納稅義務人及相關稅負,並以該年的5月為徵收期間。課稅所屬期間則為上一年度的7月1日至當年的6月30日,並自113年7月1日起為新法適用的第一個課稅年期。

也因為房屋稅課徵方式由按月計徵改為按年計徵,修法前房屋使用情形變更需要在事實發生之日起30日內向主管稽徵機關申報的規定,也在房屋稅條例第7條進行修訂。

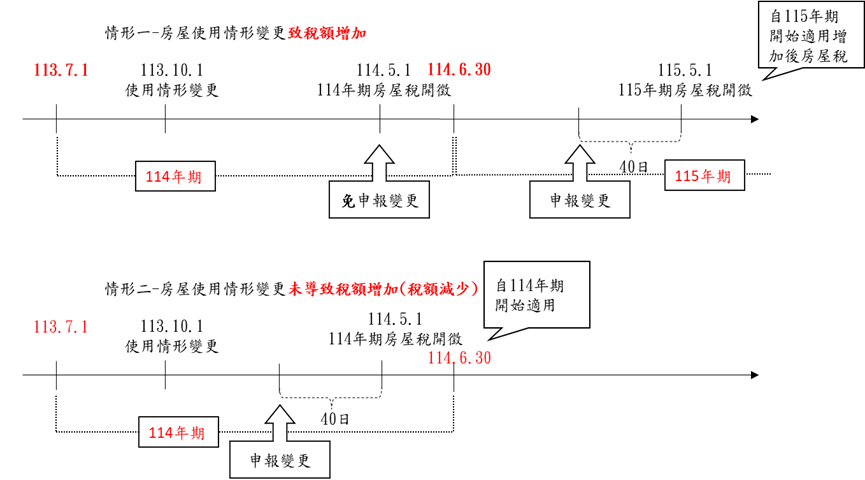

按照增訂的第7條第2項,若房屋使用情形變更,改按房屋稅課稅年期辦理變更申報。至於申報期限,則先依照該使用情形的變更,是否將導致房屋稅額增加或減少而有不同:

(一)如果房屋使用情形變更致稅額增加者,納稅義務人應於變更後,次期房屋稅開徵40日以前向當地主管稽徵機關申報。

(二)如果房屋使用情形變更未致稅額增加,納稅義務人應於變更後,當期房屋稅開徵40日以前當地主管稽徵機關申報。

以下圖一舉例說明修法後有關房屋使用情形變更的申報期限:

圖一:房屋使用情形變更之申報適用期限

六、針對住家用房屋現值在新臺幣10萬元以下免徵房屋稅之適用對象,以自然人持有全國3戶為限,並限定個人(自然人)持有者之適用

修法前的房屋稅條例第15條第1項第9款,最初立法目的是為了照顧居住於簡陋房屋者、減輕農民及低收入者之負擔,故針對住家用房屋現值在新台幣10萬元以下者,免徵房屋稅。

然而長期下來,政府發現有持有多屋族群透過將房屋分割為小坪數,使房屋現值低於免徵標準而獲得租稅減免利益者,亦有透過法人持有並分割房產為小坪數的情形。這些情況並非政府訂立此條款的減免對象,因此本次修訂房屋稅條例第15條第1項第9款針對減免對象進行限縮,修訂後具體要件包含:

(一)必須為自然人所持有。係因照顧的對象既然為弱勢族群,必然僅以自然人為限方為合理。

(二)全國合計以3戶為限。以防杜將房屋分割為小坪數適用減免的情形。

配合減免條件的修訂,於第15條第4項增訂,當納稅義務人(自然人)全國持有房屋現值在新台幣10萬元以下之房屋超過3戶時,應於每期房屋稅開徵40日以前(即每年3月22日前,如遇例假日則往延後至正常上班日),向當地主管稽徵機關申報選擇適用免徵房屋稅之房屋。納稅義務人如果逾期限未向主管稽徵機關申報選擇適用免稅的房屋,則從下一年期的房屋稅,才能依照申報選定的房屋適用免徵優惠。

考量到本條款的適用,法令適用前(113年7月1日以前)已經在全國持有超過3戶現值在新台幣10萬元以下之房屋的自然人,則需要在114年3月22日前向主管稽徵機關申報選擇適用的房屋。如果屆期未申報,則會由當地主管稽徵機關幫納稅義務人自行從優選擇適用。

七、增訂使用權住宅之房屋稅向使用權人徵收,使用權人住宅亦得享有自用住宅優惠稅率

配合政府推動地上權房屋的住宅政策,並考量現實實務上,使用權住宅合約多約定房屋稅由使用權人負擔。因此修訂第4條有關以土地設定地上權之使用權房屋,其房屋稅向使用權人徵收。以符合目前現況。

而使用權住宅在現行財政部發布的函釋中[2],規定使用權住宅若供使用權人本人、配偶或直系親屬實際居住使用,無出租使用情形,且經加計具使用權之地上權房屋及自有房屋戶數後,使用權人本人、配偶及未成年子女全國合計仍在3戶以內,符合「住家用房屋供自住使用或公益出租人出租使用認定標準」第2條規定時,可以認定屬於供自住使用,按自住用宅優惠稅率課稅。本次修法亦參照該函釋的內容修訂第4條,以落實於房屋稅條例本法中。

參、修法後續觀察重點

本次修法推動過程,政府立場相當明確,就是希望透過房屋持有稅率的調整,達到提高多戶住宅房屋持有者的持有成本,降低自住者負擔並促進閒置房產的有效利用,希望落實居住正義。特別是採行全國總歸戶,以全國持有的總戶數來適用稅率,更符合量能課稅原則。本次修法拉高了持有多戶住宅房屋的稅率區間,並授權地方政府依該區間自行訂定適用稅率,修法後房屋稅按年課徵的新制度,將在113年7月1日起為第一個課稅年期,在此之前,各地方政府必須修訂其房屋稅徵收率。是否可透過稅率差異,拉大自住者與投資客的持有成本差異,讓房地產市場的需求面,回歸自住剛性需求,值得進一步觀察。

決定價格的因素除了需求,另一主要參數為供給量。本次修法針對符合一定條件的房東,可以適用較低房屋稅率,適用稅率上限自3.6%降為2.4%。此舉是否可以達到提高租屋供給量,或促使房東願意將持有成本讓利給租客?因影響房屋租賃市場價格的因素較為複雜,包含房東的房屋取得成本、維護成本、市場租金行情等、以及前述因素最終導致房東所期待的投報率等。房屋稅率的調整,是否能促使最終供給或租金價格異動,亦須進一步待時間驗證。

而房地產初級市場的供給來源即為新成屋,建商整合、取得土地興建房屋後出售,係為其營運活動的主軸,其目的為賺取營運獲利,這是營利事業的本質。人口結構改變及M型化社會消費力造成房地產市場需求結構變化、近幾年又疫情、通膨、缺工及升息等促成營造成本上升的原因眾多,房屋持有稅的成本增加,會對建商做出及早降價出售的決定或讓建商將稅捐成本反映在價格?抑或,因為考量房屋稅捐負擔的增加,在成本層層疊加之下,建商推案趨於保守,壓抑了初級市場的供給量,也是可能的一種走向。

政府在其能力所及範圍,盡可能希望透過政策法規之修訂以引導市場走向,來回應社會期待。惟房地產市場終須回歸經濟機制決定,政策效果是否達到,需靜待時間發酵。

參考文獻

- 房屋稅條例立法院112年12月19日三讀通過條文。

[1] 財政部104.5.21台財稅字第10400061370號函。

[2] 參照財政部發布住家用房屋供自住及公益出租人出租使用認定標準第2條規定,個人所有之住家用房屋符合下列情形者,屬供自住使用:

一、房屋無出租使用。

二、供本人、配偶或直系親屬實際居住使用。

三、本人、配偶及未成年子女全國合計三戶以內。